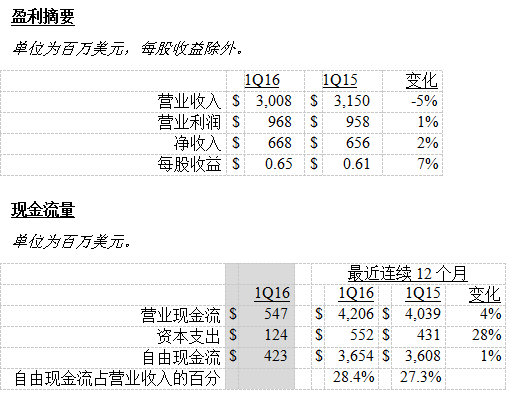

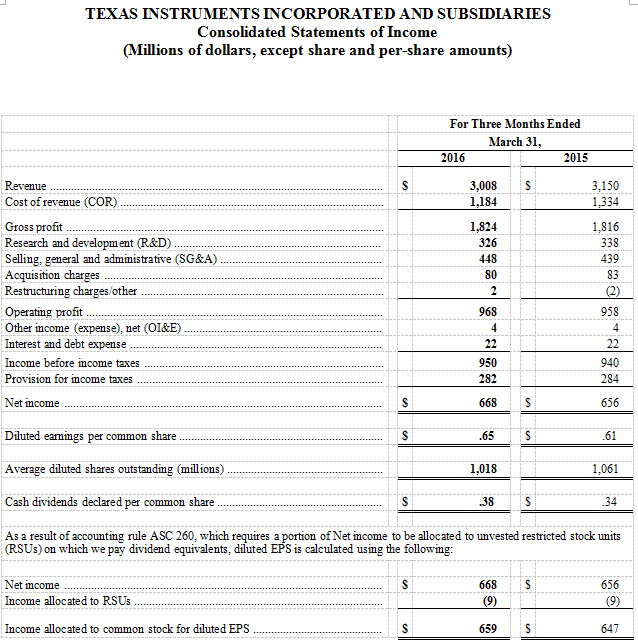

德州仪器公司 (TI) (NASDAQ: TXN) 近日公布其第一季度营业收入达到30.1亿美元,净收入6.68亿美元,每股收益65美分。

关于公司业绩及股东回报,TI董事长、总裁兼首席执行官,Rich Templeton作以下说明:

· “本季度营业收入达到了我们预期范围的较好情况。与过去一年相比,包括汽车、工业,以及通信设备等产品的市场表现依然强劲。由于个人电子产品市场需求疲软,营业收入下降5%,这与我们的预期一致。

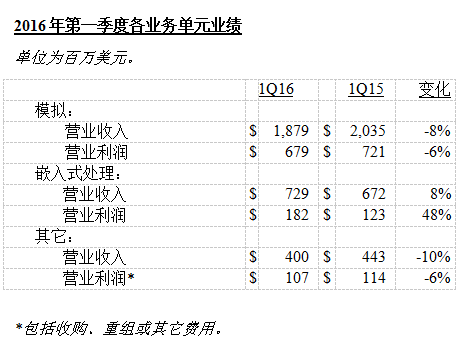

· “我们的模拟与嵌入式处理核心业务产品的营业收入占第一季度营业收入的87%。与去年同期相比,模拟营业收入下降8%,嵌入式处理营业收入增长8%。两项业务的营业利润率均有所增加。

· “毛利率达到60.6%,创造了历史新高,体现了我们产品组合的高质量,以及我们生产战略的高效,其中包括300mm模拟生产所具有的优势。

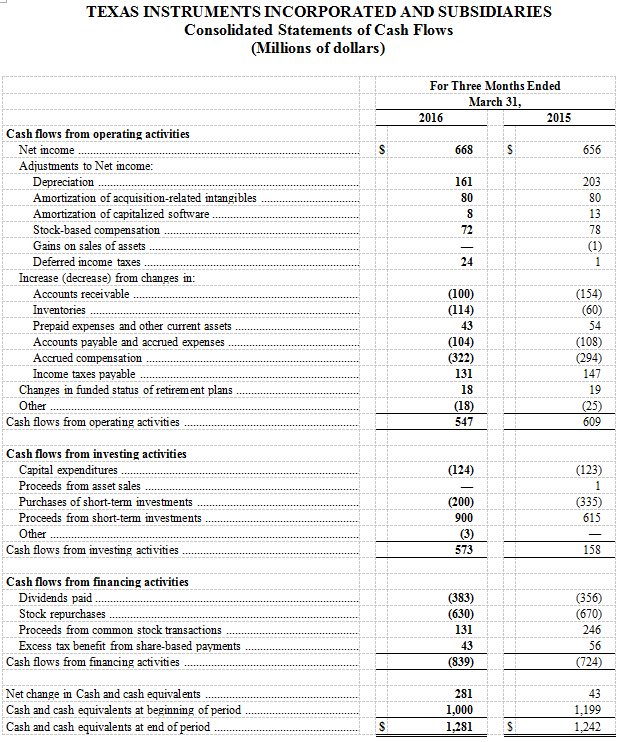

· “运营过程中产生的现金流再一次体现了我们商业模式的优势所在。过去12个月的自由现金流达到37亿美元,同比增长1%,所占营业收入比重由去年同期的27.3%提高至28.4%,与我们20%-30%的目标范围一致。

· “过去的12个月中,通过股票回购和分派股息,我们给股东们的回报达到42亿美元。

· “我们的策略是将全部无需用于偿还净债务的现金流作为股东回报,并回报给他们权益计酬的收益,这反映了我们对业务模式实现长期可持续性发展的信心。

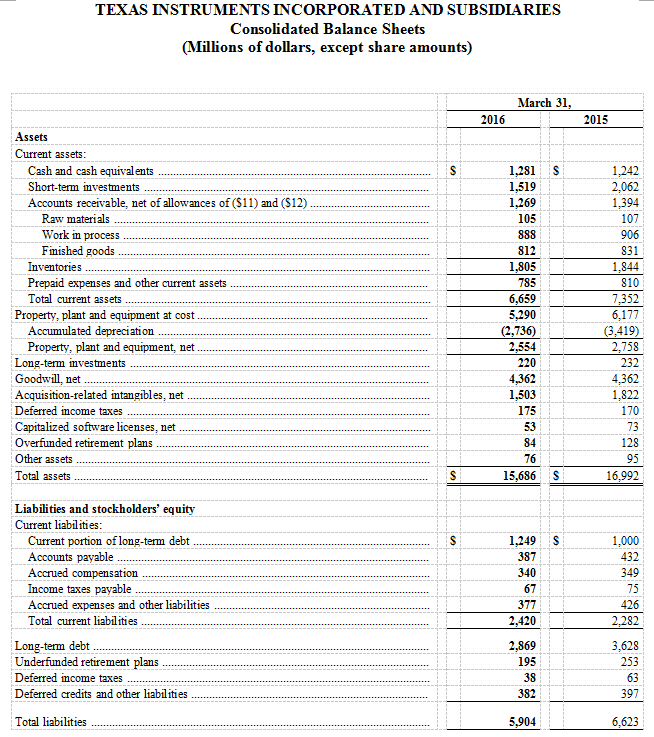

· “我们的资产负债表依然强劲,本季度末账面上有28亿美元的现金和短期投资,其中 80%归我公司在美国的实体所拥有。到本季度末库存周转天数为137天。

· “德州仪器在2016年第二季度的预期是:营业收入范围在30.7亿美元至33.3亿美元之间,每股收益范围在67美分至77美分之间。2016年度的实际税率预期约为30%,与我们之前的指导值保持一致。”

自由现金流为非GAAP财务衡量指标。自由现金流指的是业务经营现金流减去资本支出后的所剩现金。

公司的目标现金回报模式为所有自由现金流加上权益计酬计划的收益,再减去净负债偿还。

与去年同期相比:

模拟:(包括大批量模拟与逻辑、电源管理、高性能模拟和硅谷模拟业务)

? 营业收入的下降主要是由于大批量模拟与逻辑产品营业收入的下降。电源管理和高性能模拟营业收入同样也有所下降,而硅谷模拟业务有所增长。

? 营业利润下降,主要是由于较低的营业收入;一部分营业收入的下降被较低的生产成本和更高的盈利产品比例所抵消。

嵌入式处理:(包括处理器、微控制器和连接业务)

? 所有三个产品线的营业收入都实现增长,其中处理器涨幅最大。

? 由于较高的营业收入和相关的毛利润,以及较低的营业费用,营业利润实现增长。

其它:(包括DLP?产品、定制ASIC产品、计算器和版费)

? 营业收入下降,主要是由于定制ASIC产品的营业收入下降。

? 营业利润减少7百万美元。

非GAAP财务信息

自由现金流及相关比值

本新闻稿包括根据这一衡量标准计算的自由现金流及各种比值。这些财务衡量标准并不遵循美国一般公认会计原则(GAAP)。自由现金流的计算方法是从最直接可比GAAP衡量标准,经营活动所产生的现金流(也被称为经营现金流)中减去资本支出。

本公司认为,自由现金流和相关的比值能够深刻反映公司的流动资金、现金生成能力和潜在可回报投资者的现金金额,并帮助更好了解公司财务业绩。这些非GAAP衡量指标是可比GAAP衡量指标的补充。

下表中的数据是基于最直接对比GAAP的衡量标准经调整后所得出的数据。

单位为百万美元。

用户评论